Жинақтардың лайықтылығы және жинақтаушы зейнетақы жүйесінен берілетін төлемдердің өміршеңдігі

Қысқаша түйіндеме

Қазақстанның зейнетақы жүйесі көпдеңгейлі, зейнетақының мемлекеттік және жинақтаушы құрамдауыштарынан тұрады.

Азаматтарды

лайықты зейнетақымен қамсыздандыру деңгейін көтеру, үлестіруші жүйелерге тән

экономикалық және демографиялық тәуекелдерді болдырмау үшін, әлемде халықтың зейнетақы жинақтарын қалыптастыруына барлық тараптар (мемлекет, қызметкер және жұмыс беруші) қатысатын жинақтаушы жүйелер дамуда. MCGPI[1] жаһандық зейнетақы индексінде Қазақстанға жасалған ұсынымдардың бірі - "үй шаруашылықтарын зейнетақы жинақтарының деңгейін арттыруға ынталандыру".

Халықаралық тәжірибе мен актуарлық есептеулерді ескере отырып, қазақстандық сарапшылар тобы [2] Мемлекет басшысына жинақтаушы жүйені дамыту жөніндегі ұсыныстарды қоса алғанда, зейнетақы жүйесі бойынша ұсыныстар кешенін жолдады.

1) Сарапшылар жинақтаушы жүйе бойынша қандай ұсыныстар жасады?

Жинақтардың лайықтылығы мен жинақтаушы зейнетақы төлемдерінің өмір бойы берілуін қамтамасыз ету мақсатында сарапшылар:

1. Жұмыс берушінің міндетті зейнетақы жарналарын (ЖМЗЖ) шартты-жинақтаушы нұсқасы (іс жүзінде үлестіруші) түсінікті және неғұрлым әділ (жұмысшылар мен жұмыс берушілер үшін) аралас нұсқамен ("4+1"моделі) ауыстырылсын:

- ЖМЗЖ-ның 4%-ы жұмысшылардың жеке зейнетақы шоттарына жіберіледі (осы жинақтарға меншік құқығы мен мұраға қалдыру құқығын беріп),

- ЖМЗЖ-ның 1%-ы жинақтаушы зейнетақы төлемдерінің өмір бойына берілетініне кепілдік беретін жалпы шотқа жіберілсін.

Жинақтаушы зейнетақы төлемдерінің өмір бойына кепілдендірілуі (аннуитизация) адал жұмыскерлерді қарттық шағының бүкіл кезеңінде және ең төменгі әлеуметтік стандарттан (ЕТЖ-дан төмен емес) төмен емес жиынтық зейнетақымен қамтамасыз етеді.

2. Азаматтардың ЖМЗЖ есебінен зейнетақымен қамсыздандыруға тең қолжетімділігін (тек 1975 жылдан кейін туғандармен шектелмей) қамтамасыз ету, бұл ортақ зейнетақының объективті түрде қысқаратынын ескерсек, өте маңызды.

Мәселелер

2) Зейнетақы жүйесінің алдына қандай мақсаттар қойылған?

Әлемде зейнетақының лайықтылығы зейнеткер алатын зейнетақы мөлшерінің оның зейнетке шыққанға дейінгі кірісіне қатынасы - кірісті алмастыру коэффициентімен (КАК) анықталады.

Қазақстан Республикасының зейнетақы жүйесін 2030 жылға дейін одан әрі жаңғырту тұжырымдамасында [3] жиынтық КАК-ты 40%-дан төмен емес деңгейде сақтау мақсаты қойылды.

Анықтама. 2023 жылы КАК-тың орташа көрсеткіші жиынтық зейнетақы есебінен 42% болды (оның ішінде ортақ зейнетақы – 23%, базалық зейнетақы – 10%, жинақтаушы зейнетақы – 9%).

3) Жинақтаушы зейнетақы шамасы неге байланысты?

Жинақтаушы зейнетақы мына факторлардың көмегімен айқындалады:

- МЗЖ мөлшерлемесінің шамасы - Қазақстанда 10% көлемінде (Экономикалық ынтымақтастық және даму ұйымы (ЭЫДҰ) елдеріндегі жарналардың орташа мөлшерлемесі 18,4%[4]-ға тең);

- жинақтарды қалыптастыру кезеңі - Қазақстанда 26 жылға тең (ЭЫДҰ есептеулеріне сәйкес, 30%-дан кем болмайтын КАК-қа жету үшін жарна мөлшерлемесі шамамен 13% және жарна аудару кезеңі 40 жыл болуы қажет),

- жарналарды төлеудің тұрақтылығы (01.01.2024ж. Қазақстанда салымшылардың 50%-ы әзірге жинақтаушы зейнетақы жүйесіне қатысудың 5 жылға дейінгі шағын өтіліне ие).

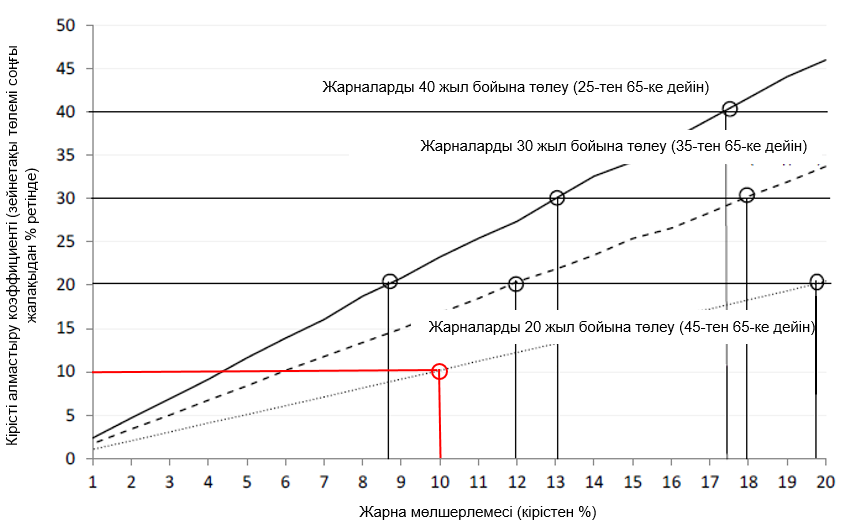

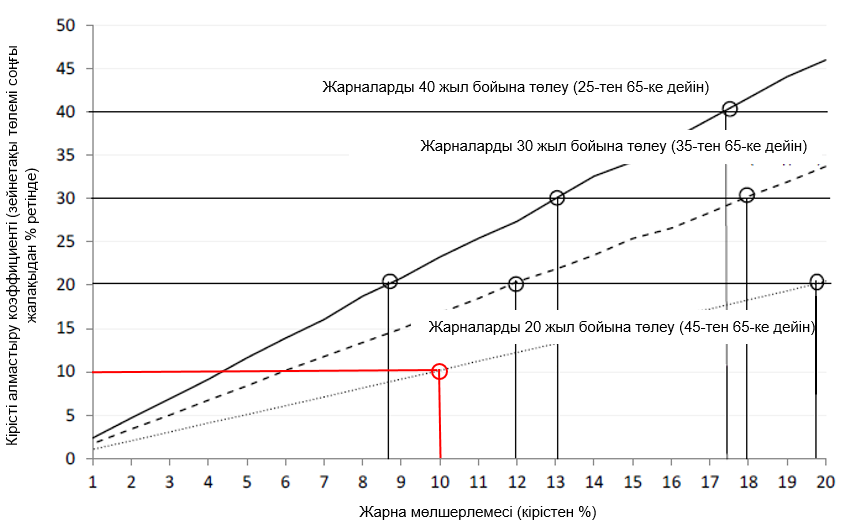

4) Халықаралық ұйымдардың актуарлық есептеулері нені меңзейді?

ЭЫДҰ актуарлық есептеулері КАК шамасының зейнетақы жарналарының мөлшерлемесі мен оларды төлеу кезеңіне тікелей тәуелділігін көрсетеді (1-диаграмма). Мысалы, КАК-ты 30% мөлшерінде қамтамасыз ету үшін (95% ықтималдылықпен) жарна мөлшерлемесі:

- 40 жыл бойына жарналарды шамамен 13% мөлшерде төлеуді

- 30 жыл бойына жарналарды шамамен 18% мөлшерде төлеуді қажет етеді.

Төмендегі кестеде жарналарды 40 жыл бойына төлеп отырған салымшыға нысаналы КАК-қа қол жеткізу үшін қажетті (берілген ықтималдылық дәрежесімен) зейнетақы жарналарының мөлшерлемелерін есептеу кестесі берілген (1-кесте).

|

|

Кірісті алмастыру коэффициентінің (КАК) нысаналы

деңгейі

|

|

30%

|

40%

|

50%

|

60%

|

70%

|

80%

|

90%

|

100%

|

|

Нысаналы КАК-қа қол жеткізу ықтималдылығы

|

50%

|

5,3

|

7,0

|

8,8

|

10,3

|

12,0

|

14,0

|

15,5

|

17,3

|

|

75%

|

7,8

|

10,5

|

13,0

|

15,5

|

18,0

|

20,8

|

23,5

|

26,0

|

|

90%

|

11,0

|

14,5

|

18,0

|

21,8

|

25,3

|

28,8

|

32,3

|

36,3

|

|

95%

|

12,8

|

17,3

|

21,8

|

25,8

|

30,5

|

35,0

|

39,0

|

43,3

|

|

99%

|

17,3

|

23,3

|

28,5

|

34,5

|

39,3

|

45,8

|

51,5

|

57,0

|

1-кесте. Жарналарды 40 жыл бойына төлеп отырған жағдайда нысаналы КАК-қа қол жеткізу үшін қажетті (берілген ықтималдылық дәрежесімен) зейнетақы жарналарының мөлшерлемелері

1-диаграмма. КАК-тың зейнетақы жарналары мөлшерлемесі мен оларды төлеу кезеңділігіне тәуелділігі

Анықтама. Ықтималдылықты көрсету (ЭЫДҰ актуарлық есептеулерін стохастикалық үлгілеу нәтижелерінде) әртүрлі факторлардың ықтимал ауытқуларымен байланысты (инвестициялық кірістілік, инфляция, дисконттау мөлшерлемелері, өмір сүру ұзақтығы және еңбек нарығының жағдайы). ЭЫДҰ есептеулерінде зейнетақы активтерінің 40%-ы үлестік құралдарды қамтитын және 60%-ы борыштық бағалы қағаздарды (дамыған елдердің зейнетақы қорларының инвестициялық портфелінің құрылымын құруға қалыптасқан тәсіл) қамтитын портфельге инвестицияланады, сондай-ақ 65 жасқа толған кезде зейнетақы жинақтары өмір бойы төленетін зейнетақы аннуитетіне айырбасталады деп болжанады.

5) ЭЫДҰ есептеулері Қазақстандағы көрсеткіштермен қалай корреляцияланады?

Қазіргі уақытта 2024 жылы зейнет жасына толатын және жарналарды төлеу өтілі 20 жыл болған БЖЗҚ салымшылары:

- өзінің еңбек табысынан (соңғы 5 жыл ішінде) орташа есеппен 13% КАК,

- медиана бойынша өзінің еңбек табысынан (соңғы 5 жыл ішінде) 11% КАК қамтамасыз ете алатын зейнетақы жинақтарына ие.

Яғни, БЖЗҚ салымшылары бойынша нақты деректер ЭЫДҰ есептеулеріне келеді.

Сондай-ақ ЭЫДҰ есептеулерінде жинақтаушы зейнетақының лайықтылығы үшін жұмыс берушілердің міндетті зейнетақы жарналарын (ЖМЗЖ) барлық қызметкерлердің пайдасына төлеу маңызды екендігі айтылады. Бұл жағдайда қызметкерлердің зейнетақы шотына аударылатын жарналар мөлшері ЭЫДҰ елдерінде ұсынылатын жарналар мөлшерлемесіне жақындай түсетін болады (10% МЗЖ және 5% МКЗЖ есебінен).

6) Жаңадан енгізілген жұмыс берушілердің міндетті зейнетақы жарналары (ЖМЗЖ) жұмыскерлер мен жұмыс берушілердің мүдделеріне толық көлемде жауап бере ме?

Жинақтаушы зейнетақыны күшейту мақсатында 2024 жылғы 1 қаңтардан бастап ЖМЗЖ енгізілді. ЖМЗЖ мөлшерлемесі 2024 жылғы 1,5%-дан 2028 жылға қарай 5%-ға дейін біртіндеп ұлғайтылады.

Алайда, ЖМЗЖ енгізу шартты-жинақтаушы үлгі бойынша көзделген, бұл бірқатар маңызды кемшіліктерге ие:

- ЖМЗЖ азаматтардың меншігі болып есептелмейді (мұраға берілмейді, жарналарды аз және тұрақты төлемейтіндердің пайдасына қайта бөлінеді);

- ЖМЗЖ тек 1975 жылы және одан кейін туған жұмысшылар үшін енгізілді, сондықтан жарнаның бұл түрін енгізудің тиімділігі ұзақ уақытты талап етеді (алғашқы төлемдер тек 2038 жылдан басталады);

- ЖМЗЖ есебінен төленетін төлемдердің ең жоғары мөлшері 2 ең төменгі күнкөріс (ЕТК) деңгейінен аспайды және жалпы төлемдердің болжамды мөлшері аз болады (2-кесте), бұл да адал жұмыс берушілер мен қызметкерлерді ынталандыруға кері әсерін тигізеді.

|

|

2040

|

2050

|

|

2060

|

|

|

Теңгемен (ағымдағы бағамен)

|

|

Медиандық төлем

|

8 230

|

19 579

|

|

33 785

|

|

Орташа

есептелген төлем

|

12 224

|

27 036

|

|

39 081

|

|

|

ЕТК

қатысты %-бен

|

|

Медиандық төлем

|

22%

|

52%

|

|

90%

|

|

Орташа

есептелген төлем

|

33%

|

72%

|

|

105%

|

2-кесте. Шартты-жинақтаушы үлгідегі зейнетақы төлемдерінің төмен мөлшері

7) ЖМЗЖ шартты-жинақтаушы үлгі түрінде сақталған жағдайда, КАК қандай болады деп күтілуде?

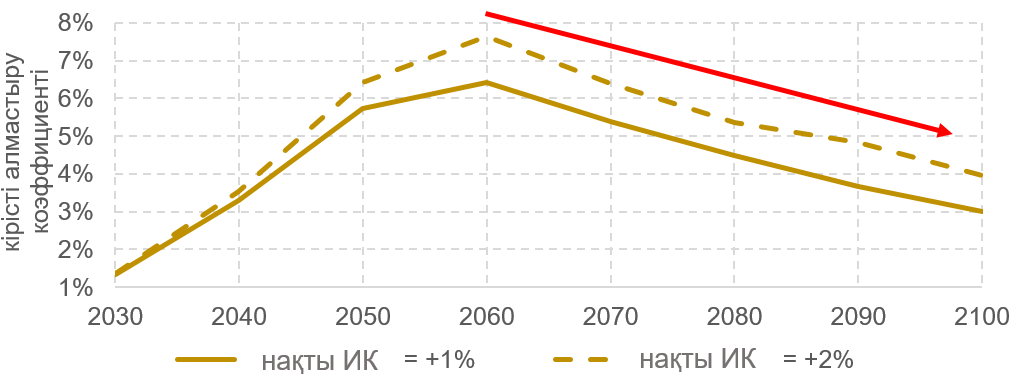

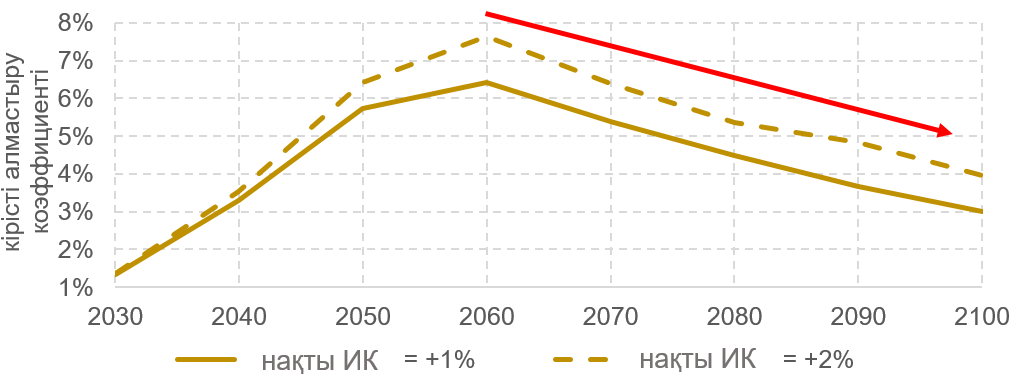

ЖМЗЖ есебінен алғашқы төлемдерді 2038 жылы ғана алатын болғандықтан, бастапқыда КАК 6%-8% дейін өсуі мүмкін. Алайда ұзақ мерзімді келешекте (кірістілікке қарамастан) ЖМЗЖ есебінен КАК-тың тұрақты түрде төмендеуі орын алады (2-диаграмма).

2-диаграмма. Нақты (инфляциядан жоғары) кірістілік 1% және 2% болған кездегі ЖМЗЖ есебінен КАК

Ұсынылатын шешімдер

8) Сарапшылар қандай ұсыныс жасады?

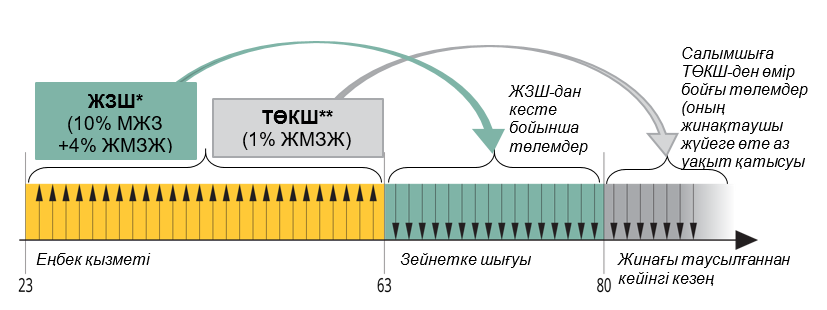

Сарапшылар ЖМЗЖ-ның 4%-ын салымшылардың жеке зейнетақы шоттарына (ЖЗШ) (олардың зейнетақы жинақтарының лайықты өсуі үшін) және 1%-ын төлемдердің өміршеңдігіне кепілдік берудің арнайы шотына (ТӨКШ) жіберуді ұсынды (3-кесте).

Арнайы шоттың мақсаты - жинақтаушы зейнетақы жүйесіне қатысудың ең төменгі өтілі (кемінде 15-20 жыл) және/немесе жинақтаудың ең төменгі сомасы (ең төменгі жинақтаушы зейнетақы төлеу үшін қажетті) болған жағдайда өмір бойғы төлемдерді (салымшы өзінің жинағынан көбірек өмір сүрген жағдайда) қамтамасыз ету.

|

Жылы

|

ЖЗШ-да

|

ТӨКШ-те

|

ЖМЗЖ-ның жиынтық жарнасы

|

|

2024

|

1,5%

|

–

|

1,5%

|

|

2025

|

1,5%

|

1,0%

|

2,5%

|

|

2026

|

2,5%

|

1,0%

|

3,5%

|

|

2027

|

3,5%

|

1,0%

|

4,5%

|

|

2028

жылдан бастап және одан әрі

|

4%

|

1,0%

|

5,0%

|

3-кесте. Жарналарды ЖМЗЖ-ны кезең-кезеңмен енгізу есебімен бөлу

Сарапшылар жасаған ұсыныстардың азаматтар үшін бірқатар пайдасы бар (4кесте):

|

|

Жеке зейнетақы шоты (ЖЗШ)

|

Төлемдердің өміршеңдігіне кепілдік беру шоты (ТӨКШ)

|

|

Тағайындама

|

салымшылардың жинақтарының лайықты өсуін қамтамасыз ету

үшін жеке зейнетақы жинақтары (10% МЗЖ-ға ұқсас)

|

өмір бойғы төлемдерді қаржыландыру (салымшы өзінің жинағынан көбірек өмір сүрген жағдайда)

|

|

Артықшылықтары

|

- меншік

құқығы және мұрагерлік құқығы

- жеке зейнетақы жинақтары мен төлемдерінің

өсуі

- инвестициялық стратегияны таңдау мүмкіндігі

- зейнетақы аннуитетін сатып алу мүмкіндігі

- жұмыскерлер мен жұмыс берушілерді ЖМЗЖ төлеуге ынталандыру

- жұмыспен қамтуды ресімдеу және табыстың

ашықтығы

|

азаматтардың

мүддесі үшін жинақтаушы зейнетақы төлемдерінің өміршеңдігі, тұрақтылығы және лайықтылығы (халықаралық тәжірибені ескере

отырып)

|

4-кесте. Төлемдердің ЖЗШ-дан және ТӨКШ-тен тағайындалуы мен артықшылықтары

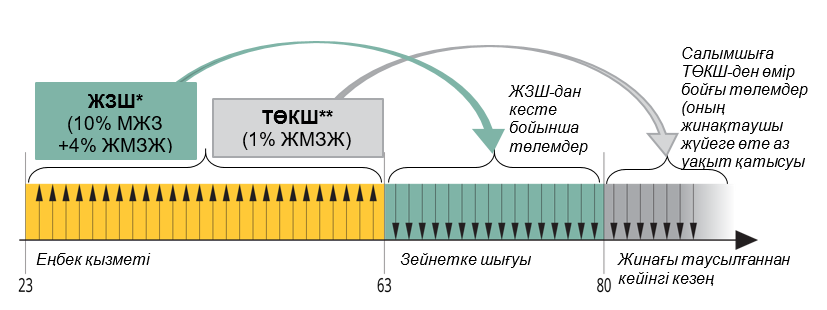

9) Сарапшылардың ұсыныстарын көрнекі түрде қалай беруге болады?

Әрбір салымшының өмірлік циклін визуализациялау аясында сарапшылардың ұсыныстарын мынадай сипатта ұсынуға болады:

3-диаграмма. Салымшының өмірлік циклі

* жеке зейнетақы шоты

** төлемдердің өміршеңдігіне

кепілдік беру шоты

10) Жинақтаушы зейнетақы жүйесінде зейнетақылардың өмір бойы қамтамасыз етілуі бойынша қандай халықаралық тәжірибе бар?

Бір жағынан, халықтың өмір сүру ұзақтығының өсуімен, екінші жағынан, туу деңгейінің төмендеуі (урбанизация және эмансипация) және ресми жұмыспен қамтуға байланысты жаһандық демографиялық трендтер үлестіруші зейнетақы жүйелерінің (ортақ, сақтандыру және т.б.) жүйелі түрде қаржылық тұрақсыздыққа ұшырауына әкеледі.

Сондықтан көптеген елдер жинақтаушы

зейнетақы жүйелерін (үлестіруші жүйеге негізгі балама құрамдауыш немесе қосымша

ретінде) енгізуде (рөлін арттыруда): олардың саны 1999 жылғы 17 елден 2022 жылы

51 елге дейін жылдам өсті.

Зейнетақы жинақтарынан көбірек өмір сүру тәуекелдерін шешу үшін өмір бойғы зейнетақы кірісі бар аннуитеттік төлемдерді көздейтін жинақтаушы жүйесі бар елдердің тәжірибесі үздік тәжірибе ретінде танылады. Бұл пікірді ЭЫДҰ, ХЕҰ, Дүниежүзілік банк, MCGPI, API жаһандық зейнетақы индекстері және т. б. сарапшылар бөліседі.

Анықтама. Сингапурда 2009 жылдан бастап өмір бойғы зейнетақы аннуитеттерін сатып алу міндеттемесі енгізілді; Чилиде 2004 жылдан бастап SCOMP бірыңғай электрондық платформасы енгізілді, ол арқылы салымшылар сақтандыру компанияларының зейнетақы аннуитеттерін сатып алады; Колумбияда зейнетақы жүйесінің адал қатысушыларына ең төменгі жалақы мөлшерінен төмен емес өмір бойы ең төменгі зейнетақы табысына кепілдік беру тетігі енгізілді.

11) Сарапшылардың ұсыныстарынан қандай нәтиже күтуге болады?

Сарапшылардың ЖМЗЖ-ның 4%-ын қызметкердің жеке зейнетақы шотына (ЖЗШ) жіберу туралы ұсынысы (10% міндетті зейнетақы жарналарына қосымша) зейнетақы жинақтарының лайықты өсімін (ЭЫДҰ актуарлық есептерін ескерсек) қамтамасыз етуге мүмкіндік береді. ЖМЗЖ-ның 1%-ын төлемдердің өміршеңдігіне кепілдік беру шотына аудару жинақтаушы зейнетақы төлеудің үздіксіздігін (халықаралық тәжірибені ескерсек) қамтамасыз етеді.

Сарапшылардың ұсыныстары бойынша БЖЗҚ жасаған актуарлық есептеулер:

- жүйенің ұзақ мерзімді келешектегі қаржылық тұрақтылығы (мемлекеттік бюджеттен субсидиялар қажеттілігінсіз);

- жинақтаушы зейнетақының бүкіл қарттық кезеңдегі тұрақты жоғары деңгейдегі өміршеңдігі мен лайықтылығы (өмір бойы 40%-дан астам алмастыру коэффициенті). Осылайша қолданыстағы жүйе шеңберінде кірісті алмастыру коэффициентінің жыл сайынғы сөзсіз төмендеу тәуекелдері толығымен жойылады.

[1] 2023 жылы Қазақстанның зейнетақы жүйесі әлем халқының 64% құрайтын 47 елдің ішінде 20-шы орынға ие болып, алғаш рет MCGPI (Mercer CFA Institute Global Pension Index) зейнетақы индексіне енгізілді.

[2] Григорий Марченко, Ораз Жандосов, Болат Жәмішев, Қадыржан Дамитов, Әнуар Сәйденов, Елена Бахмутова, Гульфайрус Шайқақованың қатысуымен.

[3] Қазақстан Республикасы Президентінің 18.06.2014ж. № 841 жарлығымен бекітілген

[4] OECD (2019), Pensions at a Glance 2019: OECD and G20 Indicators, OECD Publishing, Paris